「183日問題」二重課税の危機!?

中国駐在員の方々が春節を利用されて日本に一時帰国された後、新型コロナウィルス蔓延問題によって、そのまま中国の入国規制により戻れなくなってしまい、春節から7か月が過ぎた今でも、中国現地法人に籍を置きながら、日本にそのまま滞在されている方、中国にはかろうじて戻ってきたけど、中国駐在員という身でありながら、2020年度中の日本滞在日数がすでに中国滞在日数を超えてしまったという方もいらしゃると思います。

このような状態の中で、日本本社から、いわゆる「183日問題」を提起され、気にされている企業が多いのではないでしょうか。下記、183日問題とは何か、についてまとめております。

・

Contents

🔳「183日」とは一体何か?

コロナ禍で一層騒がれるようになった「183日問題」ですが、この「183日問題」とは何を指し、なぜ騒がれているのでしょうか?

下記の要素が関係してきます。

①諸外国の中には183日を居住者判定の基準にしている国が存在する

②租税条約上、給与所得に関する条項について183日を基準に課税判定されている国がある

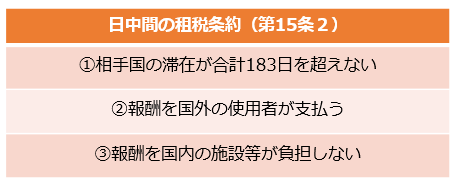

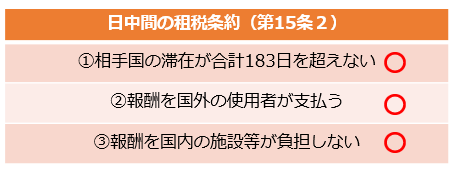

日中間においても「租税条約」が締結されており、中国で183日内の滞在であれば、中国国外の源泉の所得は免税となります。そのため、例えば日本からの出張者が中国を訪れ、滞在する場合、この租税条約により免税されています。

日中租税条約

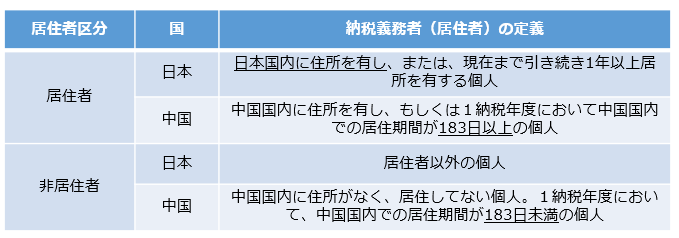

日中の所得税法における納税義務者の定義と課税範囲の比較

実のところ、日本の居住者判定においては日本の国内法による区分、租税条約における区分のどちらにも183日という日数のみを基準とした判定基準は出てきません。つまり端的に考えれば、「住民票を入れているか、抜いているか」という解釈も可能です。ここが、物議を生んでしまう要因ではないかと考えられます。

※183日という基準は中国側では明確にされているため、下記183日基準を前提としています。

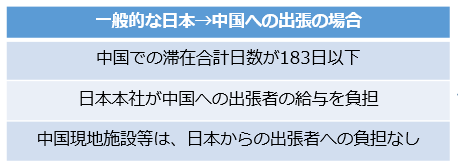

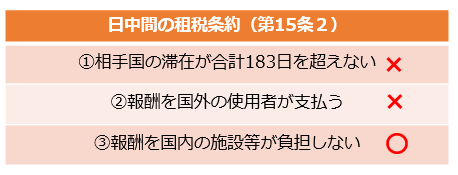

この租税条約を、例に当てはめて検証してみましょう。

従来は日本本社社員が中国へ出張するケースが多く、混乱を招く事態は多くありませんでした。また下記3つの条件を充足していたため、結果的に中国における個人所得税の免除ができていました。

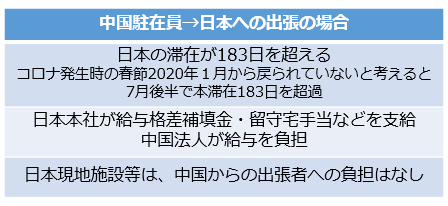

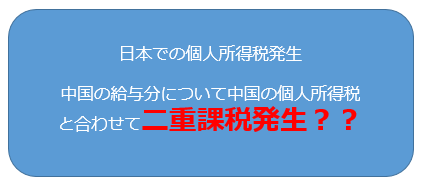

このコロナ禍により、従来の構図とは異なり、中国駐在員という身でありながら、2020年度の日本滞在日数が中国からの出張者(一時帰国)という形で、中国滞在日数を超えてしまったという状況が発生しています。これにより、この中国駐在員の所得が日本でも個人所得税の課税対象となる可能性が出てまいりました。

これがいわゆる「コロナ禍での183日問題」です。

先ほどの租税条約①~③のうち1つでも充足できない場合、日本での個人所得税課税対象となります。また、先ほどの租税条例を例に当てはめて検証してみましょう。

中国駐在員が日本に183日を超えて滞在してしまうと、本当に二重課税は起こるのでしょうか?次は中国の個人所得税の課税対象範囲を確認していきたいと思います。

🔳中国の個人所得税の課税対象範囲

中国において、183日を基準に居住民認定がなされます。居住民認定されるということは、原則として中国のみで取得した所得だけでなく、世界各国で取得した所得についても申告の義務を負う、ということです。(申告の義務は負っても、課税対象になるとは限りません。)

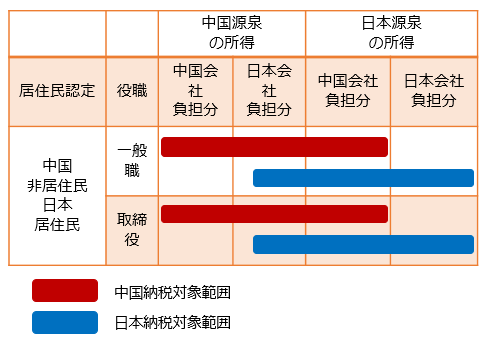

ただ、実際に課税対象となるのは、この183日が基準ではなく、所得の源泉、実際の負担、滞在日数、役職によってその課税対象範囲が異なります。(表2参照)

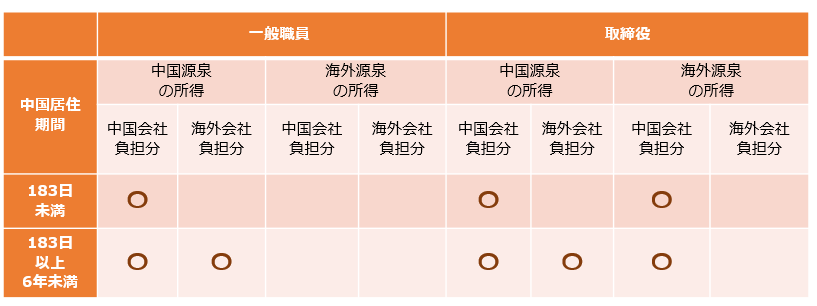

【租税条約により183日未満の滞在と認定】

●中国源泉の所得について申告義務があるが、課税対象は中国会社負担分のみ(下表“〇”のあるところが課税対象となる)

●租税条約による滞在日数換算法:出入国日もそれぞれ1日と換算。出入国日が同一日の場合は、その日を1日と換算。

(表1)

【租税条約により183日以上の滞在と認定】

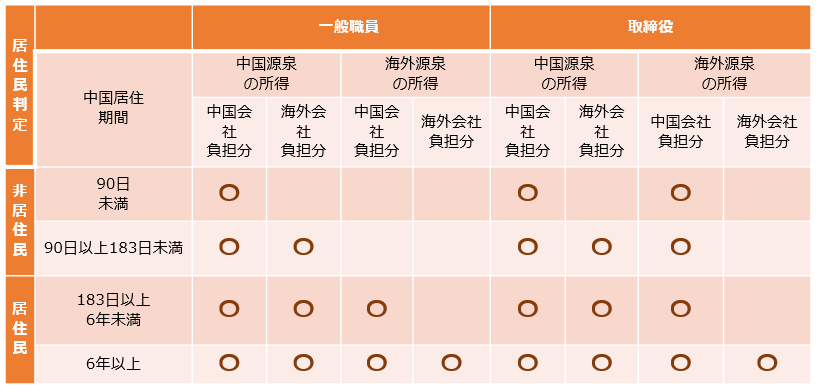

●中国国内の課税方法が適用される

※租税条約による滞在日数換算法と異なるため、新たに非居住民、居住民認定が行われる

●中国の滞在換算法により居住民と認定された場合、世界各国で取得した所得についても申告の義務を負うが、下表“〇”のあるところが課税対象となる

●中国国内の課税方法による滞在日数換算法:出入国日は滞在日とは換算しない。例えば

9/3中国入国、9/5中国出国 の場合9/3~9/5の滞在日数は1日。そのため、再度非居住民、居住民認定が行われる必要がある。

(表2)

ここで例を使って検証してみましょう。

▲Question

日本人中国駐在員(一般職)がいます。彼は、2020年1月24日から春節を利用して一時帰国し、その後新型コロナウィルスの蔓延により9月初旬でも日本に滞在しています。この駐在員の所得における課税は、どうなるのでしょう?

▼Answer

■ 中国での滞在日数と課税対象範囲:

この駐在員は2020年1月下旬~9月初旬まで、約7か月間日本に滞在しています。すでに2020年の納税期間において、この駐在員の中国での滞在期間が183日未満であることが明らかになります。つまり非居住者となり、中国での課税対象範囲は、中国の源泉所得の中国会社負担分のみとなります。

■ 日本での滞在日数と課税対象範囲:

日本での滞在日数は183日を超過するものの、日本の納税義務者の定義は「日本国内に住所を有し、または、現在まで引き続き1年以上居所を有する個人」です。また、中国駐在員は日本に住所(生活の本拠地=住民票を入れている)を有しているわけではありません。よって、日本国内において非居住者と区分されてしまいます。

しかしながら、一般的な内容の租税条約に従えば、 個人については、①恒久的住居の場所、②利害関係の中心がある場所、③常用の住居の場所、④国籍の順で判定し、どちらの国の「居住者」となるかを決めます。①~③では物議を醸しだしそうですが、最終的に④国籍で決められるところを見ると、最終的には日本の居住民として認定される可能性が高そうです。

日本の税務局へ相談に行けば、中国において課税対象となっていた部分に対しても、日本において課税対象となると言われる可能性が出てきます。下記表は、本来であれば、この中国駐在員(一般職)は中国居住予定のため、年度初めより中国居住民として納税していた場合、予期せぬ日本一時帰国の長期化により、日本の居住民として認定された場合に、すでに中国にて納税済み部分と、今後日本にて課税対象として重複する可能性のある部分を示した図となります。

すでに中国において納税していた部分については、中国における納税証明を以って、日本の税務局で海外税額控除を申請していただくことが可能です。これによって二重課税を避けることができます。

※中国にて控除を申請する場合、実際には日中間で重複する部分の所得に対して、該当所得額は中国元に換算され、中国個人所得税法によりその税金分が計算され、その分が控除となります。そのため日本で納税分がそのまま控除されるわけではありません。おそらく日本で海外税額控除を申請する場合も同様かと思われます。

理論上ではこのように説明できますが、この部分は往々にして問題を引き起こしやすい場所ですので、両国税務局とのコミュニケーションが必要となってくる点と言えます。

このCase Studyによって、皆様が騒がれている中国駐在員の日本一時帰国中に日本滞在期間183日を超えてしまうことによる「183日問題、二重課税発生の危機!?」は発生しないことが検証できました。

ただ、気を付けていただきたいことも。ここにも同様に二重課税の可能性が出てきます。

★Attention

2020年度の納税期間中にこの駐在員の中国への派遣が取り消され、日本に住所を有する(住民票を入れる)ことになった場合、同日以降より税法上の日本居住者となります。

今後入国制限が緩和され、中国への出張の制約がなくなれば、中国で滞在期間が183日以上となる可能性もあります。この場合、同駐在員は日本居住者でありながら、中国の税法上の居住者として区分されるため、一部またはすべてにおいて二重課税となる可能性があります。

この場合も同様に、税務局とのコミュニケーションが必要となり、最終的に居住地として判定された国において外国税額控除の適用を申請をすることで二重課税となるのを避けます。

今回の勉強してみませんかシリーズNo1「183日問題~二重課税の危機!?」はいかがでしたでしょうか?このシリーズでは、皆さんの聞きたかったけど聞けなかった、確認するタイミングを逃した、誰に聞けばいいかイマイチわからない事柄をコッソリ勉強できちゃう情報を配信したいと思います。みなさんの「困った・わからない」ぜひコッソリ教えてください。

免責事項

本文は国際的、業界の通例準則に従って、AobaConsultingは合法チャネルを通じて情報を得ておりますが、すべての記述内容に対して正確性と完全性を保証するものではありません。参考としてご使用いただき、またその責任に関しましても弊社は負いかねますことご了承ください。

文章内容(図、写真を含む)のリソースはインターネットサイトとなっており、その版権につきましては原作者に帰属致します。もし権利を侵害するようなことがございました際は、弊社までお知らせくださいますようお願いいたします。