会計上の為替差損益と香港税制により分類された為替差損益

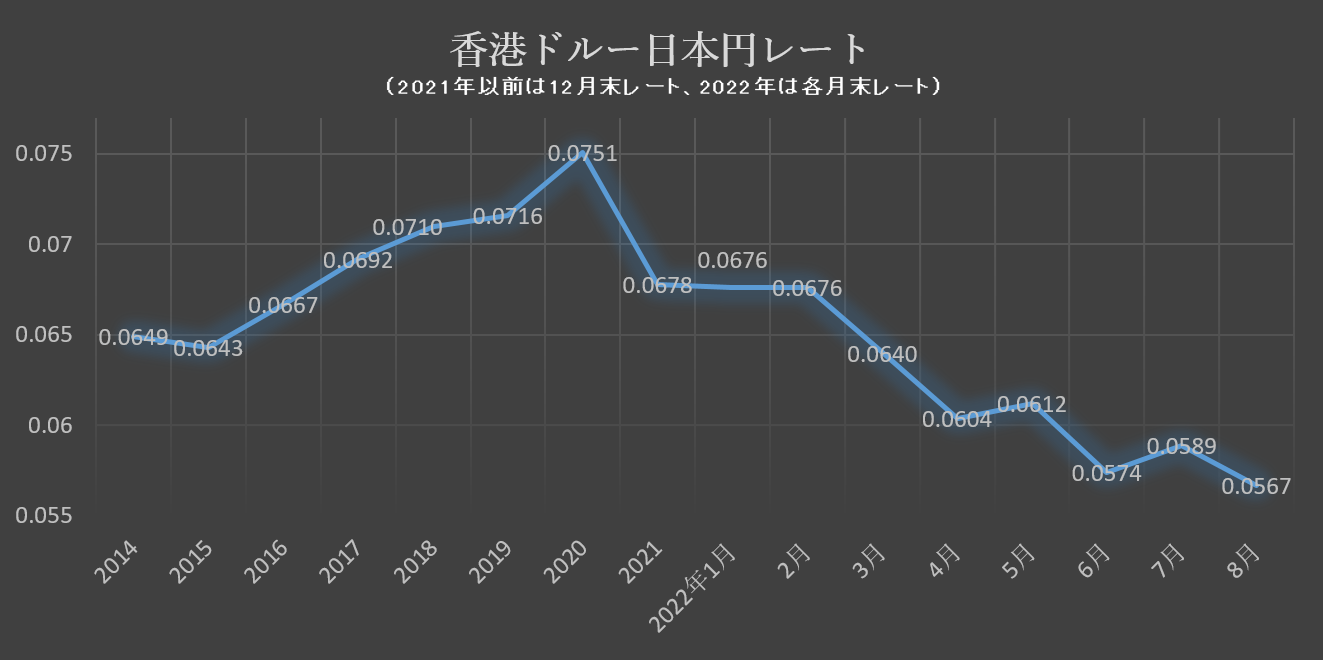

2021年第4四半期から、米ドル対日本円のレートが円安に振れはじめ、今年、2022年に入ってからもさらに円安が大きく進んでいます。香港ドルは、ペッグ制により、1米ドル=7.75~7.85の変動許容範囲内で、事実上米ドルと連動しています。従い、香港ドル対日本円の為替レートも米ドルとほど同様の動きを示すこととなります。

今回は、この大幅な円安により、香港の日系企業へ与える会計上の影響と、為替差損益を香港の税務上ではどのように分類されるのかについて、ご紹介いたします。

上記為替レート:香港ドル1ドル当たりの日本円レート(参照元:青葉ホームページ「月毎為替」)

Contents

香港の日系企業の財務諸表への影響について

昨今決算を迎える企業の多くは、この為替の変動の影響を受けていらっしゃるかと思います。

先ほどの通り、香港ドルは米ドルと連動していることから対米ドルの円安=対香港ドルの円安となるため、日系企業の子会社である香港法人も影響を大きく受けることになります。また日系香港法人の場合、往々にして売上、仕入など貿易取引、ローンの貸し借りなどの取引が日本円で行われていたり、貸借対照表の残高には日本円が含まれていたりすることが多くあります。

日本円建てが大多数の取引であれば、香港の会計基準に従い日本円を機能通貨として、財務諸表の表示通貨を日本円建てとして決算を行うことになり、為替差損益は軽微の影響で済みますが、主に使用する通貨が、香港ドル、米ドルであれば、決算もその通貨で行うことになるため、円安による為替差損益も大きな影響をうけることになります。

その香港ドルや米ドルで決算書を作成する場合、日本円建て残高は決算日の為替レートで評価替えを行うことになります。今回のように円安が進んだ場合、現預金、売掛金、貸付金、未収金/費用などのような資産の評価替えでは、為替差損が、買掛金、借入金、未払金/費用などのような負債の評価替えでは、為替差益が発生します。

【例1】銀行預金JPY1,000,000

2021年12月のレート:0.0678 HKD67,800

2022年8月のレート :0.0567 HKD56,700

⇒ 為替差損:HKD11,100

【例2】日本の本社からの借入金 JPY20,000,000

2021年12月のレート:0.0678 HKD1,356,000

2022年8月のレート :0.0567 HKD1,134,000

⇒ 為替差益:HKD222,000

日本の本社では日本円を使用し、日本円建てで決算をしていることもあり、為替リスクは子会社に負わせているようなケースが比較的多く見受けられ、その場合、このように決算書に大きなインパクトを与えてしまうことになります。為替リスクを最小化するために、取引価格の見直し以外に、為替予約を行ったり、取引上の通貨バランスをとることなどの対策を行うことがビジネス上非常に重要になってきます。

香港の税制による為替差損益の分類について

税務面では、会計上とは異なり、為替差損益の発生の状況により、控除可能/益金算入および控除不可/益金不算入の分類を行う必要があります。

【例】

| (課税対象)/ 控除可能 | (課税対象外) / 控除不可 | 合計 | |

| 1)売掛金/買掛金/未収金/未払金の評価替えで発生した為替差損 | 2,000 | 0 | 2,000 |

| 2)日常業務費用の決済で発生した為替差益 | (100,000) | 0 | (100,000) |

| 3)日常業務における銀行間の振替で発生した為替差損 | 50,000 | 0 | 50,000 |

| 4)銀行残高の評価替えにより発生した為替差損 | 0 | 11,100 | 11,100 |

| 5)本社からのローンの評価替えにより発生した為替差益 | 0 | (222,000) | (222,000) |

|

合計 |

(48,000) | (210,900) | (258,900) |

この場合、合計258,900の為替差益のうち、48,000ドルが課税対象、210,900ドルが課税対象外として税金計算が行われます。基本的には「日常のビジネス活動によって発生した為替差損益」は課税対象/控除対象となり、資本性の取引/科目にて発生した為替差損益は課税対象外/控除不可となります。

香港では、通常、会社が税務代行業者(Tax Representative)を任命し、会社に代わって税金計算書、所得税申告書を作成し、監査報告書(監査済財務諸表)と一緒に期限日までに香港税務局へ提出し、税務申告を行います。香港での税務申告は会計上の収益、費用をさらに税法上の規定に従い再分類の上、加算減算を行い、当期所得税額を計算することとなります。

弊社でも税務代行業者として、このような業務を提供しておりますので、ご質問などございましたら、ぜひお問い合わせください。

本記事の目的:

本記事は、主に香港へ進出されている、またはこれから香港進出を検討されている日系企業の皆様を対象に、香港での経営活動や今後の香港ビジネスに重大な影響を及ぼしうるような最新の法律法規と関連政策の主な内容とその影響、日系企業をはじめとする外資系企業の取るべき主な対策などを紹介することを目的として作成されています。

免責事項:

- 本資料はあくまでも参考用として作成されたものであり、法律や財務、税務などに関する詳細な説明事項や提案ではありません。

- 青葉コンサルティンググループ及びその傘下の関連会社は、本報告書における法律、法規及び関連政策の変化について追跡報告の義務を有するものではありません。

- 法律法規の解釈や特定政策の実務応用及びその影響は、それぞれのケースやその置かれている状況により大きく異なるため、お客様各社の状況に応じたアドバイスは、各種の有償業務にて承っております。

※当サイトの内容、テキスト、画像等の無断転載・無断使用を固く禁じます。