中国で普及が拡大している全面デジタル化電子発票とは

日本では、今年の10月1日から消費税インボイス制度が始まるかと思います。中国では既に、このインボイス制度に非常に類似した“増値税発票制度”が1993年から導入されており、簡単に説明すると、「発票(ファーピャオ)」と呼ばれる「領収書/インボイス」にあたるもので、日本の消費税にあたる“増値税”を徴収する制度です。

中国在住の方であればご存じの方も多いこの制度ですが、この「発票」は、中国の税務局へ税金を納めたことを意味する証明書となり、企業であれば税務申告の際に、この書類がなければ支払った増値税が控除できないなど、税務処理が出来なくなってしまいます。

これまで中国では紙版の「発票」、もしくは紙版発票を基にした電子発票が使用されていましたが、2021年12月1日から、全面デジタル化電子発票(以下、「全電発票」と略称する)の発行制度が広東省(深圳市を除く)など一部の地域に試験的に開始されました。

これを皮切りに、全電発票の普及が段階的に拡大していき、2023年1月28日以降、広東省(深圳市を除く)、上海市、内モンゴル自治区、四川省、厦門市、陝西省、青島市、大連市、重慶市、天津市(合計10省/市)で全電発票が発行可能、中国全土(香港、マカオを除く)で受領可能となっております。

「全電発票とは何ですか?

従来の紙版発票/電子発票との違いは何ですか?

全電発票の使用において、注意事項は何ですか?」

などなど、従来の発票に慣れている方であれば、このような疑問を持たれた方が多くいらっしゃるのではないかと思い、今回は、「全電発票」の概要について、ご紹介させていただきます。

日本では、今年の10月1日から消費税インボイス制度が始まるかと思います。中国では既に、このインボイス制度に非常に類似した“増値税発票制度”が1993年から導入されており、簡単に説明すると、「発票(ファーピャオ)」と呼ばれる「領収書/インボイス」にあたるもので、日本の消費税にあたる“増値税”を徴収する制度です。

中国在住の方であればご存じの方も多いこの制度ですが、この「発票」は、中国の税務局へ税金を納めたことを意味する証明書となり、企業であれば税務申告の際に、この書類がなければ支払った増値税が控除できないなど、税務処理が出来なくなってしまいます。

これまで中国では紙版の「発票」、もしくは紙版発票を基にした電子発票が使用されていましたが、2021年12月1日から、全面デジタル化電子発票(以下、「全電発票」と略称する)の発行制度が広東省(深圳市を除く)など一部の地域に試験的に開始されました。

これを皮切りに、全電発票の普及が段階的に拡大していき、2023年1月28日以降、広東省(深圳市を除く)、上海市、内モンゴル自治区、四川省、厦門市、陝西省、青島市、大連市、重慶市、天津市(合計10省/市)で全電発票が発行可能、中国全土(香港、マカオを除く)で受領可能となっております。

「全電発票とは何ですか?

従来の紙版発票/電子発票との違いは何ですか?

全電発票の使用において、注意事項は何ですか?」

などなど、従来の発票に慣れている方であれば、このような疑問を持たれた方が多くいらっしゃるのではないかと思い、今回は、「全電発票」の概要について、ご紹介させていただきます。

Contents

全電発票とは

全電発票とは、その名の通り、紙媒体ではなく、ウェブの電子発票サービスプラットフォームにおいて発行することができ、かつ紙版の発票と同じ法的効力を持っている、デジタル化された発票です。 中国税務局は、この“税”の徴収管理についてデジタル化を進めるべく、今後は紙ベースで発行されていた発票からこのデジタル化した発票に差し替えられていくことが予想されます。

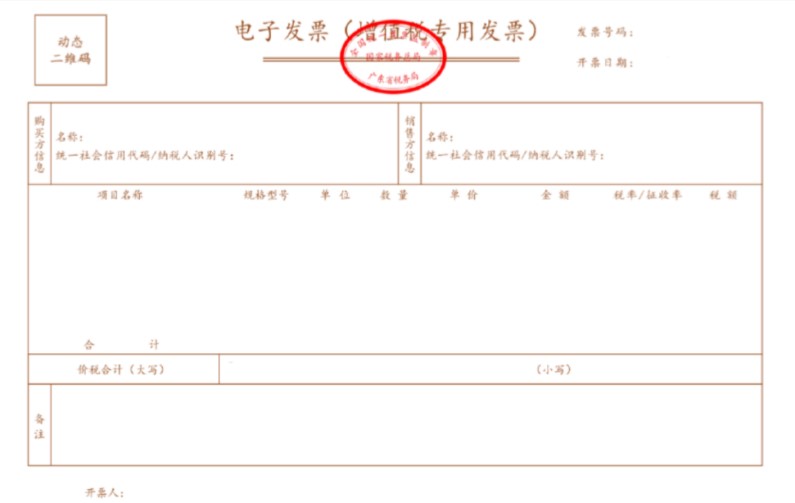

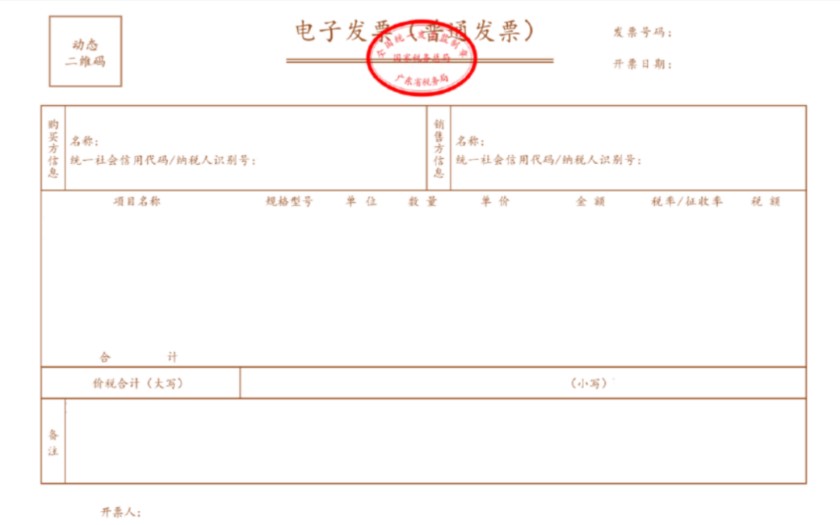

全電発票のサンプル(上は「増値税専用発票」、下は「増値税普通発票」)

また従来の紙ベース/電子発票との大きな違いは、これまでこの発票を発行するにあたり使用されていた専用税金デバイスを使用するのではなく、WEB上のサービスプラットフォームにより発行することが可能となった点です。従来の紙の発票/電子発票との違いとは

全電発票が従来の紙版発票/電子発票との相違点の詳細については、下記の表の通りです。| 全電発票 | 従来の紙版発票/電子発票 | |

| ハードデバイスが 必要なくなる | ウェブ上の電子発票サービスプラットフォームで発票を発行することが出来、これまでの「税控専用設備」(プリンター/ USBキー等)を使用する必要がなくなる。 (*「税控専用設備」を購入する経費削減に繋がります。) | 「税控専用設備」(プリンター/USBキー等)を使用する必要があり、また、専用のソフトウェアをインストールした上、増値税発票サービスプラットフォームにてアカウント開設、発票管理などを行う。 |

| 事前手続きがなくなる | 事前に発票種類の査定を行い、税務局から空白発票を購入する必要がない。 | 事前に発票種類の査定を行い、税務局から指定種類の空白発票を購入する。 |

| 簡素化 | 1枚(3枚綴りではなく)となっている。 | 3枚綴りの1セットとなっている。 |

| 発票毎の限度額 | 発票毎の限度額はない。 | 発票毎の限度額がある(千元版/万元版)。 |

| 限度総額の調整 | 発票発行の限度総額は企業の信用度によって調整することが可能である。 | 各企業に対して、購入できる空白発票の総額が決められている。 |

| 明細行数の制限撤廃 | デジタル化のため、販売商品の情報記入量の制限がなく、別途で明細リストを発行する必要ない。 | 紙版の発票のスペースは限られているため8行が上限となり、販売商品の種類が多い場合、別途で明細リストを発行する必要がある。 |

| 送付手続きの簡素化 | 電子発票サービスプラットフォームにおいて、発行後の全電発票が自動的に販売側、購入側のアカウントに反映される。つまり郵送やメール送付などの手間が省ける。 | 通常、郵送やメールなどを通して、紙版発票/電子発票を送付する。 |

全電発票の使用における特筆事項について

企業にとって、コスト削減や利便性の向上(例えば、税控専用設備の購入の不要や発票種類の査定不要など)などのメリットが多いため、今後中国では紙ベースから全電発票の時代を迎えることが考えられます。 全電発票を使用するにあたり、下記の「Q&A」を通して、その特筆事項についてご案内させていただきます。Q1 全電発票のプラットフォームで、過去に発生した取引の適用税率で発票を発行できますか?

A1 過去に発生した取引の適用税率と現在の適用税率が違う場合は、発生当時の適用税率で、発票を発行しなければなりません。この場合、全電発票のサービスプラットフォームで、管轄の税務局に24時間の臨時発行権限を申請して、取引が発生した当時の適用税率で発票を発行することができます。 例:2022年12月、A社の販売収入の一部の増値税税率は3%で、優遇政策適用後、2023年1月~12月の期間の税率が1%になったとします。 2023年2月時点において、2022年12月で発生したこの一部の販売収入に対して増値税発票をまだ発行していなかった場合、全電発票プラットフォームにおいて、管轄の税務局に24時間の臨時発行権限を申請し、改めて3%の税率の全電発票を発行することが可能です。Q2 全電発票発行の最大限度額はどのように決められていますか?

A2 1枚の全電発票に、金額の制限はありませんが、納税者単位で発票発行の最大限度額を税務局は企業与信管理システムによって管理しています。 この最大限度額は、企業が1カ月間で発行できる発票の最大合計金額で、企業の信用度により決まるため「与信限度額」であるともいえます。またこれは、全電発票のみならず、従来の紙版発票/電子発票の金額も含みます。 (*税務申告内容も企業の信用度に影響するため、慎重に税金計算/申告を行うよう、くれぐれもご留意ください。)Q3 全電発票発行の最大限度額はどのように変更されますか?

A3 現在、全電発票発行の最大限度額の調整方法には、定期調整、臨時調整、手動調整の3つの方法があります。 (1)定期調整: 全電発票プラットフォームにおいて、毎月、企業の信用度の状況などによって、自動的に調整されます。 例:2022年7月に設立されたB社の当初の最大限度額は750万元でした。しかし、2022年9月、B社の実際の運営状況、及び7月と8月の発票発行の総額に基づき、9月頭に最大限度額が850万元に調整されました。 (2)臨時調整: 信用リスクの低い納税者であれば、全電発票の発行総額が一定の金額に達した場合、全電発票プラットフォームにより、その月の限度額が、一時的に引き上げられることになります。ただし、このような臨時調整は1カ月に1回のみとなります。 例:2022年7月に設立されたC社の当初の最大限度額は750万人民元でした。 2022年7月中旬、売上が激増し、7月20日までに発行された発票の総額は既に600万元(最大限度額の8割)に達しました。この時点で、全電発票プラットフォームのリスク・チェック機能が自動的に実行され、特に問題がなければ、C社の最大限度額は一時的に900万元に引き上げられます。 (3)手動調整: 納税者が実際の経営状況の変化により、“(1)定期調整”で自動調整された最大限度額では、発注に対応できなくなった場合、税務当局に限度額調整の申請を提出して、調整してもらうことが可能です。 各企業の状況により、今回ご紹介したこと以外にも、恐らく、ケースバイケースで対応しなければならないこともあるかと思います。もしも、全電発票のことに関して、困ったことやご不明な点などがございましたら、Aobaグループには経験豊富な税理士、弁護士が多数在籍していますので、いつでもお気軽にご相談ください。 【参考資料のリンク】 辽宁省税務局公式サイト:《全电知识你问我答——全面数字化电子发票》 上海闵行区税務局公式WeChat:《数字化发票=纸质发票吗?有什么不同?“全面数字化电子发票宣讲“为你解答》 《来了!全电发票新增5地试点!如何开具、接收、报销》 上海嘉定区税務局公式WeChat:《【关注】关于进一步开展全面数字化的电子发票试点工作的公告解读》 本記事の目的: 本記事は、主に香港へ進出されている、またはこれから香港進出を検討されている日系企業の皆様を対象に、香港での経営活動や今後の香港ビジネスに重大な影響を及ぼしうるような最新の法律法規と関連政策の主な内容とその影響、日系企業をはじめとする外資系企業の取るべき主な対策などを紹介することを目的として作成されています。 免責事項:- 本資料はあくまでも参考用として作成されたものであり、法律や財務、税務などに関する詳細な説明事項や提案ではありません。

- Aobaグループ及びその傘下の関連会社は、本報告書における法律、法規及び関連政策の変化について追跡報告の義務を有するものではありません。

- 法律法規の解釈や特定政策の実務応用及びその影響は、それぞれのケースやその置かれている状況により大きく異なるため、お客様各社の状況に応じたアドバイスは、各種の有償業務にて承っております。

- 本文は国際的、業界の通例準則に従って、Aoba Business Consultingは合法チャネルを通じて情報を得ておりますが、すべての記述内容に対して正確性と完全性を保証するものではありません。参考としてご使用いただき、またその責任に関しましても弊社は負いかねますことご了承ください。

- 文章内容(図、写真を含む)のリソースはインターネットサイトとなっており、その版権につきましては原作者に帰属致します。もし権利を侵害するようなことがございました際は、弊社までお知らせくださいますようお願いいたします。